360 doanh nghiệp, Kiến thức tài chính, Tin thị trường

Làm thế nào để biết giá cổ phiếu đắt hay rẻ? PER và PBR khác nhau điểm gì? Cách sử dụng từng loại chỉ số

Để đánh giá xem một cổ phiếu có đắt hay rẻ, nhà đầu tư thường sử dụng nhiều chỉ số tài chính khác nhau. Dưới đây là hai chỉ số quan trọng thường được sử dụng: P/E ratio (tỷ lệ giá/ lợi nhuận) và P/B ratio (tỷ lệ giá/ giá trị sổ sách).

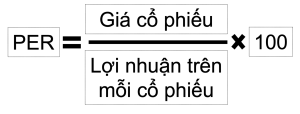

1. P/E ratio (PER – Price-to-Earnings Ratio):

-

- Cách tính: PER được tính bằng cách chia giá cổ phiếu hiện tại cho lợi nhuận trên cổ phiếu (EPS – Earnings Per Share). Công thức là PER = Giá cổ phiếu / EPS.

- Sử dụng: PER cho biết giá cổ phiếu so với lợi nhuận mỗi cổ phiếu. Một PER cao có thể chỉ ra sự kỳ vọng cao từ nhà đầu tư về tương lai của công ty. Tuy nhiên, nếu PER quá cao so với ngành hoặc lịch sử của công ty, nó có thể chỉ ra rủi ro khi giá cổ phiếu không phản ánh đúng giá trị kinh doanh.

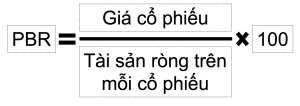

2. P/B ratio (PBR – Price-to-Book Ratio):

-

- Cách tính: PBR được tính bằng cách chia giá cổ phiếu cho giá trị sổ sách mỗi cổ phiếu. Công thức là PBR = Giá cổ phiếu / Giá trị sổ sách mỗi cổ phiếu.

- Sử dụng: PBR thường được sử dụng để đánh giá giá trị tài sản của công ty so với giá cổ phiếu trên thị trường. Nếu PBR thấp hơn 1, có thể nói là cổ phiếu đang được giao dịch dưới giá trị sổ sách, và nó có thể là một dấu hiệu của việc cổ phiếu đang ở mức giá hợp lý hoặc rẻ.

Cả hai chỉ số trên đều có nhược điểm của chúng và không nên đánh giá một cổ phiếu chỉ dựa trên một chỉ số duy nhất. Đối với PER và PBR, cần xem xét cùng lúc nhiều yếu tố khác như tình trạng tài chính tổng thể, triển vọng tương lai, cạnh tranh trong ngành, và quản lý công ty để có cái nhìn toàn diện về giá trị cổ phiếu.

ÐĂNG KÝ VAY NHANH

500,000++ người vay thành côngFiny không thu bất kỳ khoản tiền nào trước khi giải ngân